晨曦

晨曦

据报道,恶劣天气、植物病害、非法开采金矿等因素,导致种植可可豆的农场被迫迁移。此外,加纳农民以高于国家收购价的价格向邻国走私可可豆的行为,也进一步侵蚀了加纳可供交付的可可豆数量。

央行又有大消息!

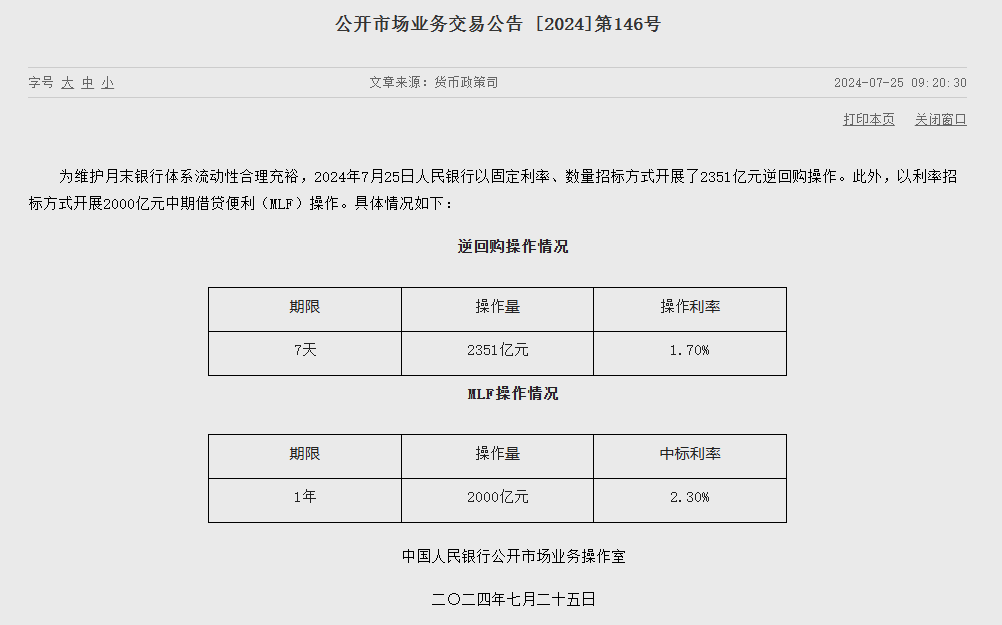

7月25日,中国人民银行官网显示,为维护月末银行体系流动性合理充裕,当日人民银行以固定利率、数量招标方式开展了2351亿元7天逆回购操作。此外,以利率招标方式开展2000亿元1年期中期借贷便利(MLF)操作。

利率方面,逆回购操作利率为1.7%,与此前持平;MLF中标利率为2.3%,较此前的2.5%下调20个BP。

数据显示,今日有490亿元7天逆回购到期。

按照惯例,央行每月15日进行当月MLF到期续作。而本月央行打破惯例,进行两次MLF操作,较为罕见。

此前,7月15日,央行开展1000亿元MLF操作,中标利率为2.5%,延续缩量平价续作。此举也被市场解读为银行信贷投放节奏放缓,银行体系流动性较为充裕。数据显示,7月共有1030亿元MLF到期。

而在上次MLF利率“按兵不动”后,7月22日,央行将1年期和5年期以上LPR利率分别下调10个基点至3.35%和3.85%。今年6月,1年期LPR为3.45%,5年期以上LPR为3.95%。

同在7月22日,央行公告称,为优化公开市场操作机制,从即日起,公开市场7天期逆回购操作调整为固定利率、数量招标。同时,为进一步加强逆周期调节,加大金融支持实体经济力度,即日起,公开市场7天期逆回购操作利率由此前的1.80%调整为1.70%。

另外,为加强预期管理,促进LPR发布时间与金融市场运行时间更好衔接,自7月22日起,将LPR发布时间由每月20日(遇节假日顺延)上午9:15调整为9:00。

信达证券(601059)研报认为,随着LPR市场化改革的推进,LPR基准锚或从MLF改变为7天期逆回购操作利率,MLF利率和LPR或将逐渐脱钩。央行通过短期利率引导中长期利率,向市场传递更加清晰的利率调控目标信号,有助提高利率传导效率,改善LPR报价机制。

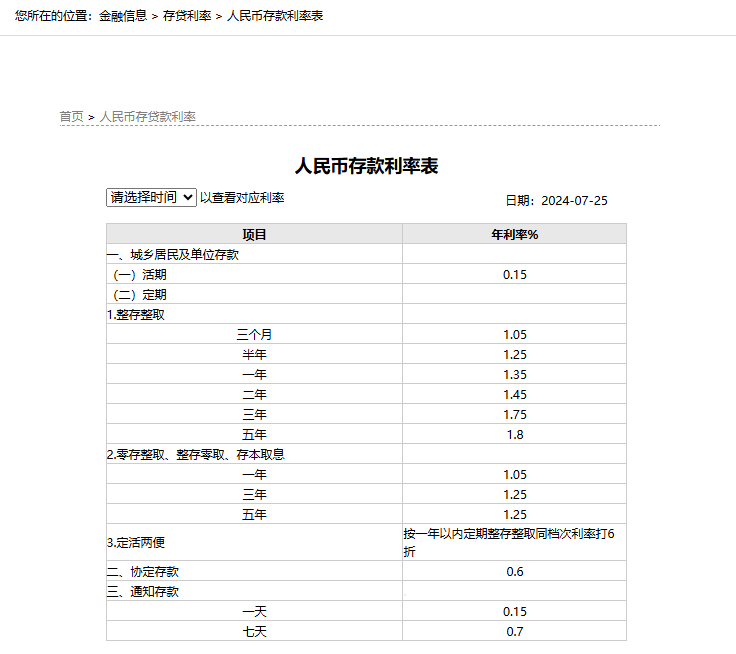

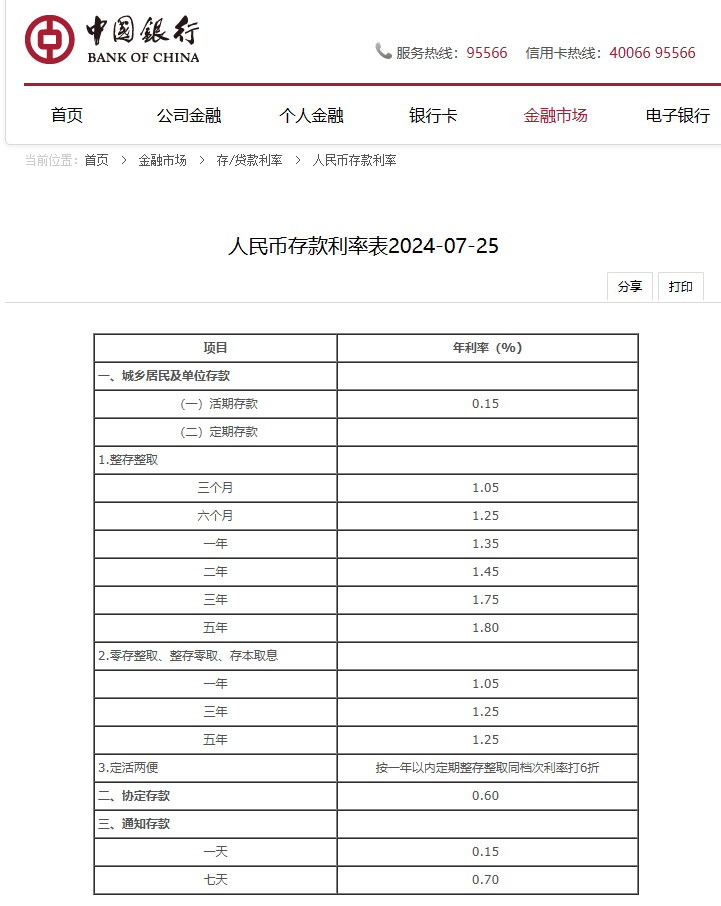

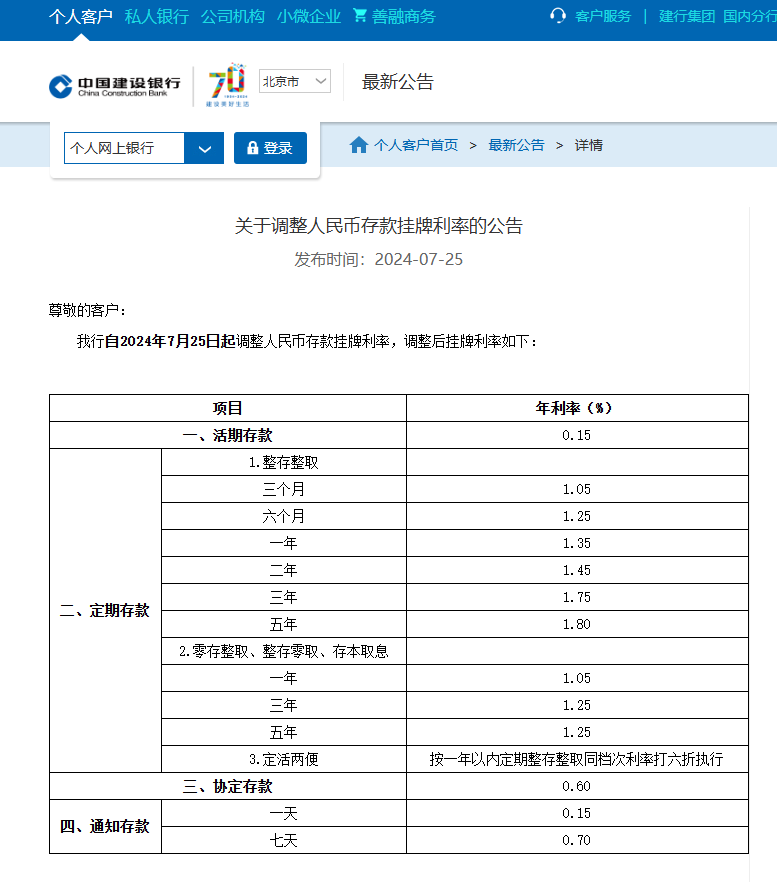

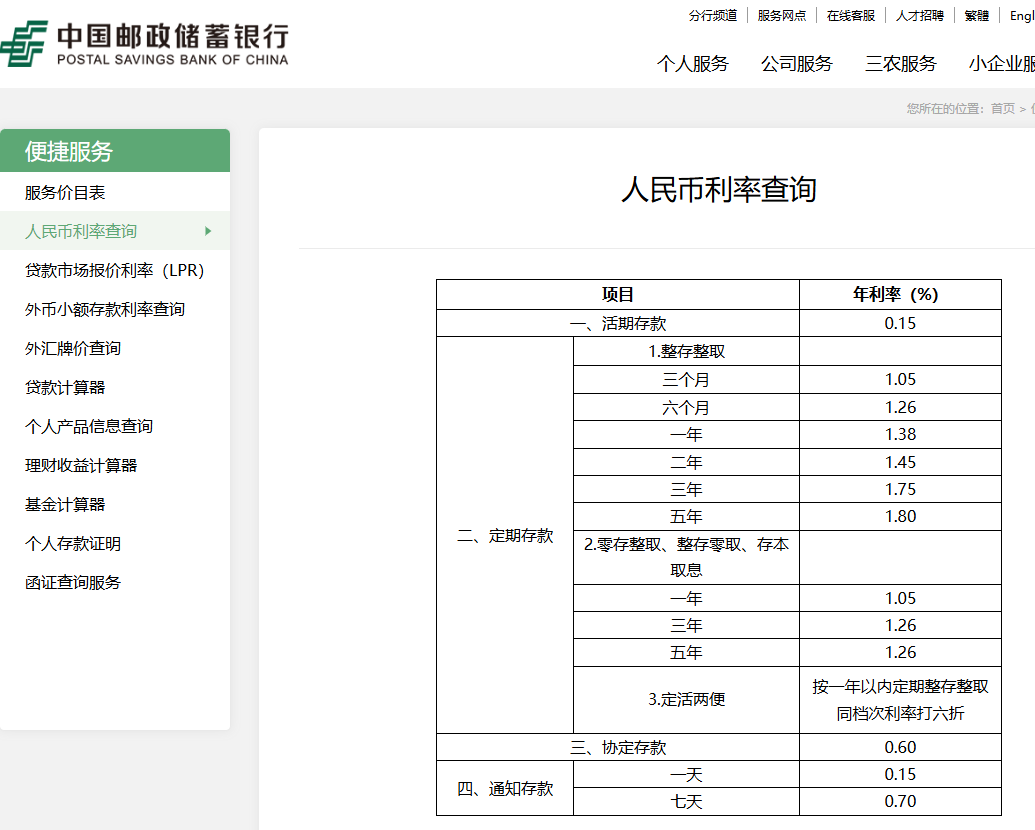

六大行集体宣布调降人民币存款利率

此外,近期国有大行陆续下调人民币存款利率。截至发稿,工商银行、农业银行、中国银行、建设银行、交通银行、邮储银行(601658)六家国有大行均宣布调降人民币存款利率。

其中,定期整存整取三个月、半年期、一年期利率均下调10个基点,分别为1.05%、1.25%、1.35%;二年期、三年期、五年期利率分别下调20个基点,至1.45%、1.75%、1.80%。同时,零存整取、整存零取、存本取息利率下调10个基点,通知存款挂牌利率下调10个基点。

不难发现,此次下调系自2023年12月后,六大国有行再次迎来存款利率下调。其中,五年期整存整取年利率由2%降至1.8%,六大行存款利率集体告别“2字头”。按调整后计算,如将存款100万元存为5年期,到手利息将从10万元降至9万元,减少1万元。

东方金诚首席宏观分析师王青此前提出,7月LPR报价下调,根据存款利率市场化调整机制,银行存款利率要与1年期LPR报价和10年期国债收益率挂钩,这意味着接下来银行存款利率将全面启动新一轮下调,这将有助于稳定银行净息差。

中泰证券(600918)银行业首席分析师戴志锋也认为,从近期LPR以及存款利率的调整来看,央行每下调LPR两次,接着大行就会下调挂牌存款利率两次,一方面负债端适配资产端下调,同时也为资产端进一步下调打开空间。

截至发稿,A股银行板块集体走低,民生银行跌超4%,北京银行跌超2%。